Bourse Direct est l’un des principaux courtiers en ligne en France, et certainement l’une des sociétés à prendre en considération si vous souhaitez investir dans les actions. Nous vous présentons ses offres et ses services de courtage. Nous le comparons ensuite à l’un de ses principaux concurrents.

Lorsque vous voulez négocier sur les marchés financiers en 2024, le choix de votre courtier en ligne est important. Vous devez analyser tous ses aspects : types de comptes, frais, plateformes de négociation, régulations, etc.

Sommaire

Peut-on faire confiance à Bourse Direct ?

Les types de comptes pour les investisseurs

Qu’est-ce que Bourse Direct ?

La bourse est devenue très accessible de nos jours et, quels que soient vos moyens, vous trouverez des solutions de placement chez Bourse Direct.

Les possibilités d’investissement

Le courtier permet de négocier sur le Forex, les actions françaises et internationales, les ETF, les warrants, les certificats, les turbos, et les CFD. Vous pourrez aussi souscrire à une assurance vie depuis sa plateforme.

Histoire

Bourse Direct a été fondé en 1996 et a été l’une des premières entreprises à offrir des services d’investissement en ligne en France. Toutefois, à l’époque, le courtier ne s’adressait qu’aux professionnels et aux particuliers fortunés. L’entreprise de courtage s’est rapidement développée et est devenue une société publique en 1999 avec son entrée à la bourse Euronext.

Un an plus tard, en 2000, la bulle internet éclatait et de nombreuses sociétés internet s’étaient effondrées. Mais Bourse Direct a survécu et a continué son développement.

Chiffres

Le courtier compte aujourd’hui:

- Près de 150 000 clients actifs

- 113 employés

- Il dispose de 4 bureaux en France, à Lille, à Lyon, à Toulouse et à Paris

Bourse Direct, est-ce sûr ?

La sécurité est le facteur le plus important quand il s’agit de confier du capital à une institution. Pour les résidents français, investir avec Bourse Direct présente un certain avantage puisque le courtier a des bureaux en France.

L’existence même de Bourse Direct est une preuve de la résilience de l’entreprise après avoir traversé la fin de la bulle internet des années 2000. Depuis son entrée en bourse, la majorité des actions de la société de courtage sont détenues par Viel & Cie (environ 76,6 %), une société d’investissement cotée en France.

Bourse Direct est agréé et réglementé par les autorités françaises des marchés

Tous ces agréments sont indispensables pour les différentes activités de l’entreprise.

➡ l’Autorité des Marchés Financiers (AMF)

➡ l’Autorité de Contrôle Prudentiel et de Résolution (ACPR)

➡ l’Organisme pour le registre unique des intermédiaires en assurance, banque et finance (ORIAS)

Bourse Direct a reçu outre de multiples récompenses, notamment celles attribuées par le magazine Les Dossiers de l’Épargne. Le courtier a reçu pour la 14e année consécutive le Label d’Excellence décerné par l’agence de notation.

Les types de comptes pour les investisseurs

Avant de parler des instruments offerts par Bourse Direct, voyons sous quelles enveloppes d’investissement vous pouvez accéder aux marchés financiers.

Compte-titres ordinaire (CTO)

Avec un compte-titres, vous êtes libre d’investir dans tous les actifs proposés par le courtier, quel que soit le lieu où se trouve la bourse correspondante. Vous pouvez par exemple acheter des actions cotées à la Bourse de New York par l’intermédiaire de Bourse Direct.

Avantages

Les investisseurs et les traders qui préfèrent le compte-titres apprécient le fait qu’il n’y ait pas de limite aux actifs qu’ils peuvent négocier, contrairement au PEA. Il n’y a pas de dépôt minimum pour bénéficier du CTO. On retrouve aussi ces mêmes avantages chez Binck.

Inconvénients

Cependant, le compte-titres présente l’inconvénient du paiement du prélèvement forfaitaire unique de 30 % sur les plus-values. Pour ceux qui veulent investir dans les marchés tout en bénéficiant d’une fiscalité plus avantageuse, le PEA est une solution plus avantageuse.

Plan épargne en actions (PEA)

Le PEA-PME est aussi disponible chez Bourse Direct. Les caractéristiques, les avantages et les limites de ces deux comptes sont similaires, à la différence qu’un compte PEA-PME est limité aux valeurs de la gamme des petites et moyennes entreprises. Il donne une exposition à des titres plus risqués, mais dont le potentiel de croissance est élevé.

Avantages

Un compte PEA présente l’avantage d’offrir des avantages fiscaux, à condition que vous conserviez le compte pendant au moins 5 ans sans faire de retrait. Il n’y a pas de dépôt minimum exigé par Bourse Direct.

Inconvénients

Avec cette enveloppe, vous serez limité aux actifs français et à ceux qui sont cotés sur les marchés de l’UE et des pays de l’espace économique européenne (EEE). Ce support offre donc moins d’instruments.

Les instruments financiers

Les instruments offerts chez Bourse Direct sont très variés et permettent de se diversifier :

- Paires de devises : plus de 40 paires.

- Actions : environ 20 000 actions à travers différentes bourses du monde entier.

- Trackers : plus de 12 000 ETF en Europe et aux États-Unis.

- Fonds OPCVM : plus de 6 000 OPCVM.

- Produits dérivés à effet de levier : warrants, turbos, certificats, CFD.

Les marchés disponibles

Europe :

- Euronext Paris

- Euronext Amsterdam

- Xetra

- Euronext Bruxelles

- Bourse de Londres

- Bourse suisse SIX

- Virt-x

- Bourse de Madrid

- Euronext Lisbonne

États-Unis :

- New York Stock Exchange

- NASDAQ

L’accès à d’autres marchés peut être accordé à la demande auprès du courtier.

À lire aussi si vous cherchez un courtier en bourse : avis Trade Republic

Les tarifs de Bourse Direct

Par rapport à ses concurrents, Bourse Direct est compétitif. Ces offres sont adaptées à tous les budgets. Un ordre de moins de 500 € sur Euronext ne coûtera que 0,99 €.

Le trading des actions américaines est plus coûteux, un ordre passé sur le NYSE ou le NASDAQ s’accompagne de 8,5 € de frais.

À partir de 4 400 €, tous les ordres sur Euronext sont facturés de 0,09 %. Le même taux s’applique aux titres américains à partir de 10 000 €.

Les commissions sont déduites de votre compte lorsque votre ordre est effectivement exécuté. Le passage lui-même d’un ordre sur Bourse Direct n’est pas facturé. Le courtier ne tire ni de droits de garde ni de frais d’inactivité.

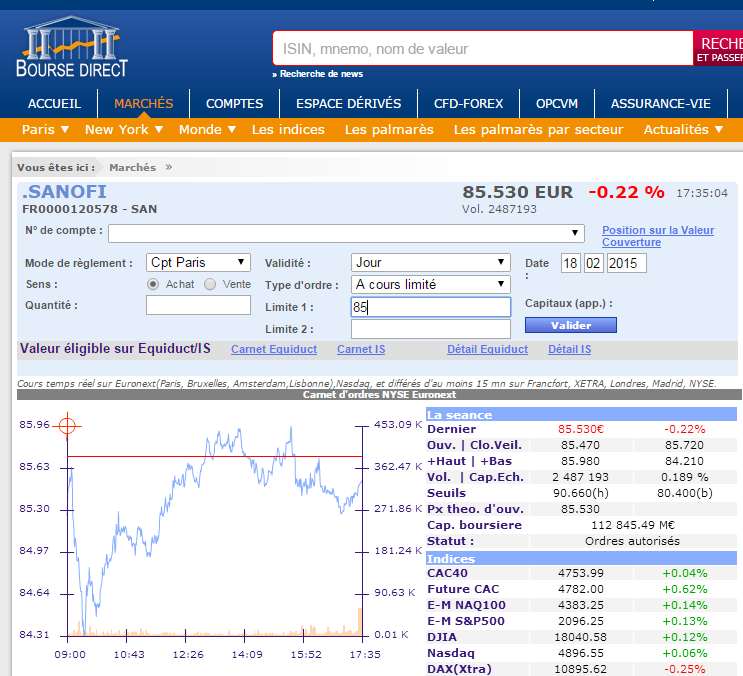

Plateformes de négociation

Bourse Direct propose une plateforme de négociation en ligne accessible depuis un navigateur. Ce webtrader est le moyen le plus rapide pour accéder à votre compte. Elle est facile d’utilisation, permet d’analyser les marchés et de passer des ordres. Cette plateforme a néanmoins peu changé depuis des années et n’est pas vraiment moderne.

TradeBox

Le webtrader n’est pas assez adapté au trading à court terme mais Bourse Direct propose TradeBox, un logiciel téléchargeable mieux outillé pour servir les traders actifs.

TradeBox possède plus de fonctionnalités pour l’analyse technique. Cependant, son interface utilisateur n’est pas toujours très attrayante.

ProRealTime (PRT)

ProRealTime est aussi offert et est la plateforme la plus complète parmi les offres de Bourse Direct. Elle est à partir de 15 euros par mois. Les tarifs PRT varient en fonction des marchés dont vous voulez recevoir les données en temps réel.

Metatrader 4

Enfin, Metatrader 4 est disponible pour les traders sur le Forex. Il s’agit de la plateforme la plus populaire pour le trading des paires de devises.

Binck ou Bourse Direct — lequel choisir ?

Notre analyse ne serait pas complète si nous n’avions pas comparé Bourse Direct à l’un de ses principaux concurrents, Binck.

Bourse Direct | Binck | |

Dépôt minimum | Sans | Sans |

Frais d’inactivité | Sans | Sans (sauf offre 30 ordres) |

Droits de garde | Sans | Sans |

Frais pour un ordre < 500 € | 0,99 € | 2,5 € |

Actifs disponibles

Ces deux courtiers offrent les mêmes types d’instruments, des actions aux trackers en passant par les différents produits dérivés. Cependant, Bourse Direct offre plus d’instruments dans la plupart des classes d’actifs. Par exemple, Bourse Direct propose plus de 500 fonds alors que Binck n’en a que 200 environ. En outre, Bourse Direct compte plus d’ETF internationaux.

Frais de transaction

Dans l’ensemble, Bourse Direct est plus compétitif en matière de frais. Binck prélève 2,5 euros par ordre pour les bourses européennes et 0,1 % à partir d’un ordre de 10 000 euros.

Plateformes de trading

Vous avez peut-être déjà compris qu’il est facile de faire mieux que Bourse Direct en matière de plateforme de négociation. Binck offre une plateforme plus moderne et plus conviviale. Ce n’est peut-être pas le principal attrait pour un investisseur, mais les traders actifs apprécieront la plateforme de Binck.

Mon Avis sur Bourse Direct

Tout bien considéré, Bourse Direct est un bon courtier en ligne. Les frais de transaction sont assez compétitifs pour être favorables aux traders actifs. Cependant, le trading sur les valeurs cotées aux États-Unis peut être coûteux.

Il existe de nombreux actifs auxquels on peut accéder à partir du compte-titres ordinaire. La plateforme de Bourse Direct reste toutefois peu conviviale, mais tous les outils nécessaires à l’analyse des instruments et au passage des ordres sont fournis.

Voici ce que j’aime particulièrement chez ce courtier en ligne :

Dépôt sur Bourse Direct

Pour déposer des fonds sur votre compte Bourse Direct, vous ne pouvez le faire que par virement bancaire en euros ou en dollars. Le courtier ne fixe pas de dépôt minimum, ce qui est encourageant pour les investisseurs débutants.

Assistance clientèle

Bourse Direct a reçu il y a quelques années la distinction de courtier avec le « meilleur service client » dans une étude réalisée par la société de recherche financière Investment Trends auprès des courtiers en ligne en France. C’était la quatrième fois que le courtier recevait cette distinction. Une autre étude de Viséo Conseil a également décerné à la société un titre similaire.

Le courtier peut être contacté par téléphone, par email ou par le chat en ligne intégré à la plateforme. Le support est réactif, professionnel et apporte des réponses aux interrogations des clients assez rapidement.